Quadro RM

QUADRO RM – Redditi soggetti a tassazione separata e ad imposta sostitutiva e proventi di fonte estera, rivalutazione del valore dei terreni

QUADRO RM – Redditi soggetti a tassazione separata e ad imposta sostitutiva e proventi di fonte estera, rivalutazione del valore dei terreni

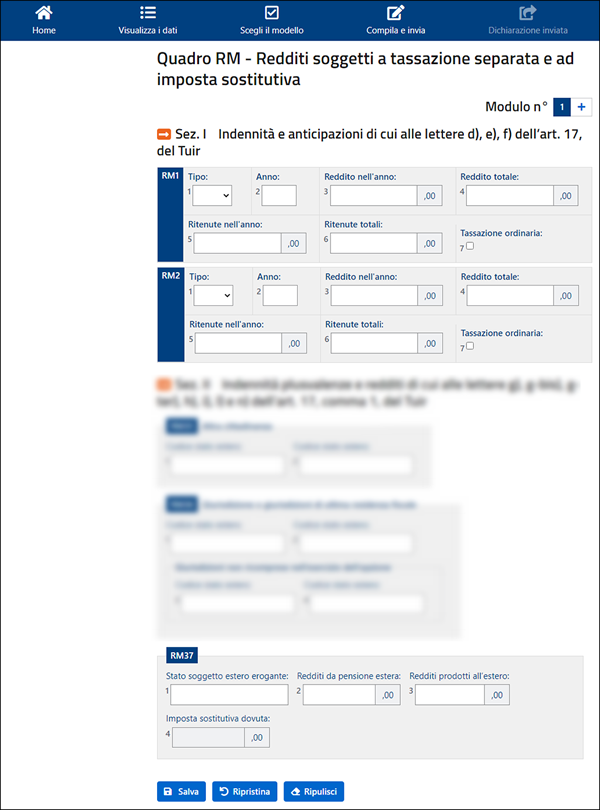

Attenzione: per confermare i dati che inserisci ricordati sempre di selezionare "Salva".

Poi dal menù "Redditi PF 2024" scegli la successiva voce che ti interessa.

QUADRO RM – Redditi soggetti a tassazione separata e ad imposta sostitutiva e proventi di fonte estera, rivalutazione del valore dei terreni

GENERALITÀ

In questo quadro devono essere indicati i redditi soggetti a tassazione separata indicati nell’art. 7, comma 3, art. 15, comma 1, lett. f), e art. 17 del TUIR, nonché alcuni redditi di capitale percepiti all’estero, ai quali si applica la disposizione dell’art. 18 del TUIR, i redditi di capitale di cui all’art. 4 del D.Lgs. 1° aprile 1996, n. 239, sui quali non è stata applicata l’imposta sostitutiva, i valori dei terreni di cui all’art. 67, comma 1 lett. a) e b) del TUIR rideterminati ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002,n. 282, e successive modificazioni, i valori dei beni sequestrati da parte del curatore giudiziario, i compensi da lezioni private e ripetizioni sui quali è applicata l’imposta sostitutiva e i redditi per i quali è possibile esercitare l’opzione prevista dall’art. 24-ter del TUIR.

In caso di plusvalenza da exit tax l’opzione per la tassazione separata va esercitata nel quadro TR.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Puoi selezionare

|

per salvare i dati inseriti |

|

per recuperare i dati precedenti |

|

per cancellare i dati presenti |

Se lo spazio disponibile nel modello non è sufficiente per i dati che devi inserire, clicca su "Aggiungi modulo" in alto a destra per compilare altri moduli.

Inserisci le ulteriori informazioni nel modulo aggiunto.

Clicca sul numero del modulo, in alto a destra, per visualizzare tutte le informazioni inserite.

In caso di errore seleziona "Rimuovi modulo", per eliminare il nuovo modulo.

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 17)

SEZIONE I – Indennità e anticipazioni di cui alle lettere d), e), f) dell’art. 17, del TUIR

Nella Sezione I vanno indicate:

- le indennità, compresi gli acconti e le anticipazioni, percepite per la cessazione di rapporti di agenzia delle persone fisiche;

- le indennità, compresi gli acconti e le anticipazioni, percepite per la cessazione da funzioni notarili;

- le indennità, compresi gli acconti e le anticipazioni, percepite da sportivi professionisti al termine dell’attività sportiva, ai sensi dell’art. 4, settimo comma, della L. 23 marzo 1981, n. 91, se non rientranti fra le indennità indicate nell’art. 17, comma 1, lett. a), del TUIR.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 17)

SEZIONE II – Indennità, plusvalenze e redditi di cui alle lettere g), g-bis), g-ter), h), i), l) e n) dell’art. 17, comma 1, del Tuir

Nella Sezione II vanno indicati i redditi, le indennità e le plusvalenze di seguito elencate (si ricorda che per i seguenti redditi il contribuente ha la facoltà di optare per la tassazione ordinaria):

- le plusvalenze, compreso il valore di avviamento, realizzate mediante cessione a titolo oneroso di aziende possedute da più di cinque anni e i redditi conseguiti in dipendenza di liquidazione, anche concorsuale, di imprese commerciali esercitate da più di cinque anni;

- le plusvalenze realizzate mediante cessione a titolo oneroso di terreni suscettibili di utilizzazione edificatoria secondo gli strumenti urbanistici vigenti al momento della cessione. Al riguardo si precisa che per i terreni suscettibili di utilizzazione edificatoria si intendono quelli qualificati come edificabili dal piano regolatore generale o, in mancanza, dagli altri strumenti urbanistici vigenti al momento della cessione e che la plusvalenza si realizza anche se il terreno è stato acquisito per successione o donazione ovvero è stato acquistato a titolo oneroso da più di cinque anni. Le predette plusvalenze vanno determinate secondo i criteri di cui agli ultimi due periodi dell’art. 68, comma 2, del TUIR [...];

- le plusvalenze e le altre somme di cui all’art. 11, commi da 5 a 8, della L. 30 dicembre 1991, n. 413, percepite a titolo di indennità di esproprio o ad altro titolo nel corso del procedimento espropriativo. Si ricorda che tale fattispecie interessa i soli contribuenti che hanno percepito somme assoggettate alla ritenuta alla fonte a titolo d’imposta e intendono optare per la tassazione di tali plusvalenze nei modi ordinari (tassazione separata o, per opzione, tassazione ordinaria), scomputando conseguentemente la predetta ritenuta che, in tal caso, si considera a titolo di acconto;

- le indennità per la perdita dell’avviamento spettanti al conduttore in caso di cessazione della locazione di immobili urbani adibiti ad usi diversi da quello di abitazione e le indennità di avviamento delle farmacie spettanti al precedente titolare;

- le indennità spettanti a titolo di risarcimento, anche in forma assicurativa, dei danni consistenti nella perdita di redditi relativi a più anni;

- i redditi compresi nelle somme attribuite o nel valore normale dei beni assegnati ai soci delle società indicate nell’art. 5 del TUIR, nei casi di recesso, esclusione e riduzione del capitale, o agli eredi in caso di morte del socio, e i redditi imputati ai soci in dipendenza di liquidazione, anche concorsuale, delle società stesse, se il periodo di tempo intercorso tra la costituzione della società e la comunicazione del recesso o dell’esclusione, la deliberazione di riduzione del capitale, la morte del socio o l’inizio della liquidazione, è superiore a cinque anni. [...];

- i redditi compresi nelle somme o nel valore normale dei beni attribuiti alla scadenza dei contratti e dei titoli di cui alle lett. a), b), f) e g),g-bis) comma 1, dell’art. 44 del TUIR, quando non sono soggetti a ritenuta alla fonte a titolo di imposta o ad imposta sostitutiva, se il periodo di durata del contratto o del titolo è superiore a cinque anni;

- i redditi percepiti dal professionista, a seguito di cessione della clientela o di elementi immateriali comunque riferibile all’attività professionistica qualora tali redditi siano stati riscossi interamente entro il periodo d’imposta.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 17)

SEZIONE III – Imposte e oneri rimborsati

Nella Sezione III vanno indicate le somme conseguite a titolo di rimborso di imposte o di oneri, compreso il CSSN, dedotti dal reddito complessivo o per i quali si è fruito della detrazione in periodi di imposta precedenti e che nell’anno 2023 sono state oggetto di sgravio, rimborso o comunque di restituzione (anche sotto forma di credito d’imposta) da parte degli uffici finanziari o di terzi. Vanno indicati anche i canoni di locazione non assoggettati a tassazione negli anni precedenti che sono stati percepiti nel corso del 2023.

Non vanno indicate in questa sezione le spese sanitarie deducibili o per le quali spetta la detrazione, rimborsate per effetto di contributi o premi di assicurazione versati dal contribuente o da altri e per i quali non spetta la detrazione d’imposta o che non sono deducibili dal suo reddito complessivo né dai redditi che concorrono a formarlo.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 18)

SEZIONE IV – Redditi percepiti in qualità di erede o legatario

Nella Sezione IV vanno indicati i redditi che gli eredi o i legatari hanno percepito nel 2023 in caso di morte dell’avente diritto, ad esclusione dei redditi fondiari e di impresa. I redditi di cui all’art. 17, comma 1, lett. a), b) e c) del TUIR, erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte, nonché i ratei di stipendio o di pensione, non devono essere dichiarati anche se percepiti dagli eredi o dai legatari. I trattamenti di fine rapporto e le indennità indicati nell’art. 17, comma 1, lett. a), del TUIR, erogati da soggetti non obbligati all’effettuazione delle ritenute alla fonte devono essere indicati nella Sezione XII del presente quadro. In tal caso, nel rigo RM25, indicare nella colonna 4 la percentuale del reddito spettante all’erede e nella colonna 5 il codice fiscale del deceduto.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 19)

SEZIONE V – Redditi di capitale soggetti ad imposizione sostitutiva

Nella Sezione V vanno indicati i redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo del contribuente (che vanno dichiarati nel quadro RL, sez. I), percepiti direttamente dal contribuente senza l’intervento di intermediari residenti. Tali redditi sono soggetti ad imposizione sostitutiva nella stessa misura della ritenuta alla fonte a titolo di imposta applicata in Italia sui redditi della stessa natura (art. 18 del TUIR).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 19)

SEZIONE VI – Riepilogo delle Sezioni da I a V

La presente sezione costituisce un riepilogo delle sezioni da I a V. Per i redditi soggetti a tassazione separata esposti in tali sezioni, che devono essere indicati nella dichiarazione dei redditi e non sono soggetti a ritenuta alla fonte, l’art. 1, comma 3, del D.L. 31 dicembre 1996, n. 669, convertito dalla L. 28 febbraio 1997, n. 30, ha previsto un versamento a titolo di acconto pari al 20 per cento.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 20)

SEZIONE VII – Proventi derivanti da depositi a garanzia

La sezione VII deve essere compilata per indicare i proventi derivanti da depositi a garanzia di finanziamenti percepiti nell’anno 2023, maturati fino al 31 dicembre 2011 di cui ai commi da 1 a 4 dell’art. 7 del d.l. n. 323 del 1996 anche se abrogati dal comma 25, lettera b), dell’art. 2 del D.L. n. 138 del 2011.

In questa sezione vanno quindi indicati i proventi derivanti da depositi di denaro, di valori mobiliari e di altri titoli diversi dalle azioni e dai titoli similari, costituiti fuori dal territorio dello Stato, a garanzia di finanziamenti concessi a imprese residenti, qualora i proventi stessi non siano stati percepiti per il tramite di banche o di altri intermediari finanziari non assoggettati al prelievo alla fonte. Su detti proventi è dovuta la somma del 20 per cento, anche nel caso in cui gli stessi siano esenti e indipendentemente da ogni altro tipo di prelievo per essi previsto. Tale somma deve essere versata nei termini e con le modalità previste per il versamento delle imposte risultanti dalla dichiarazione modello REDDITI PF 2024.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 21)

SEZIONE VIII – Redditi assoggettati a tassazione separata derivanti da partecipazione in imprese estere (art. 167 del TUIR)

La presente sezione deve essere compilata:

- dal soggetto che ha dichiarato nel quadro FC del FASCICOLO 3 il reddito di una società o di altro ente, residente o localizzato in Stati o territori con regime fiscale privilegiato individuati ai sensi dell’art. 167, comma 6 del TUIR (c.d. controlled foreign companies o cfc) diversi da quelli appartenenti all’Unione Europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio d’informazioni, o localizzato in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 6 del medesimo art. 167, per le quali non sussistono le esimenti di cui al comma 5 del medesimo articolo di cui detiene, direttamente o indirettamente, anche tramite società fiduciarie o per interposta persona, il controllo ed al quale risulti imputato il reddito della cfc nel predetto quadro FC del presente modello REDDITI 2024;

- nel caso di cui all’art. 168-ter, comma 4, del TUIR, in cui il dichiarante abbia esercitato l’opzione di cui al comma 1 del medesimo art. 168-ter e abbia una stabile organizzazione che soddisfi le condizioni di cui al comma 4 dell’art. 167 del TUIR (si veda il comma 4 del predetto art. 168-ter) per le quali non sussista l’esimente di cui ai commi 5, del citato art. 167. In tal caso il reddito della predetta stabile organizzazione, determinato nella sezione II-A del quadro FC, è assoggettato a tassazione separata nella presente sezione (nel prosieguo delle presenti istruzioni con il termine “CFC” si fa riferimento anche alle stabili organizzazioni di cui al presente punto);

- dai soci o associati di un soggetto di cui all’art. 5 del TUIR, ai quali sia stato imputato il reddito di una società o di altro ente residente o localizzato in Stati o territori con regime fiscale privilegiato;

- nel caso in cui al dichiarante sia stata imputata, in qualità di socio, una quota di reddito di una società trasparente ex art. 116 del TUIR, alla quale, a sua volta, sia stato attribuito il reddito di una società o di altro ente residente o localizzato in Stati o territori con regime fiscale privilegiato. In tal caso il dichiarante deve indicare il reddito imputato in relazione alla propria partecipazione agli utili.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 21)

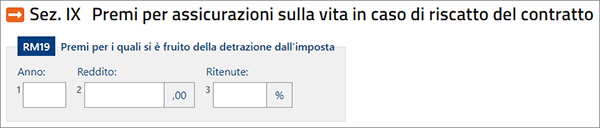

SEZIONE IX – Premi per assicurazioni sulla vita in caso di riscatto del contratto

Nella Sezione IX va indicato l’ammontare dei versamenti integrativi per i quali si è fruito della detrazione di imposta relativi a contratti di assicurazione sulla vita del contribuente stipulati o rinnovati entro il 31 dicembre 2000 e successivamente integrati senza che ciò configuri una novazione oggettiva (cfr. Ris. n. 378/E del 2002) nell’ipotesi di riscatto nel corso dei cinque anni successivi alla data della predetta integrazione del contratto.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 22)

SEZIONE X – Rivalutazione del valore dei terreni ai sensi dell’art. 2, D.L. n. 282/2002 e successive modificazioni

Nella Sezione X vanno indicati i valori dei terreni di cui all’art. 67, comma 1 lett. a) e b) del TUIR rideterminati ai sensi dell’art. 2 del decreto legge 24 dicembre 2002, n. 282, convertito con modificazioni dalla legge 21 febbraio 2003, n. 27, secondo le disposizioni previste dall’art. 7, legge n. 448 del 2001.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 22)

SEZIONE XI – Redditi e ritenute derivanti da pignoramento presso terzi

Nella presente sezione devono essere riportati i dati relativi ai redditi percepiti nell’ambito della procedura di pignoramento presso terzi. Il creditore pignoratizio, infatti, è tenuto a indicare nella dichiarazione dei redditi i redditi percepiti e le ritenute subite da parte del terzo erogatore anche se si tratta di redditi soggetti a tassazione separata, a ritenuta a titolo di imposta o a imposta sostitutiva (Provvedimento del Direttore dell’Agenzia delle Entrate n. 34755 del 3 marzo 2010 e circolare dell’Agenzia delle Entrate n. 8/E del 2 marzo 2011).

Le ritenute subite possono essere scomputate dall’imposta risultante dalla dichiarazione. Le somme percepite a seguito della procedura di pignoramento presso terzi vanno indicate nel relativo quadro di riferimento (ad es. se si tratta di redditi di lavoro dipendente questi vanno riportati nel quadro RC). Nel caso di redditi derivanti da TFR, altre indennità connesse e arretrati di lavoro dipendente soggetti a tassazione separata va utilizzata la sezione XII del quadro RM della dichiarazione prevista per i redditi erogati dai soggetti che non rivestono la qualifica di sostituto di imposta.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 23)

SEZIONE XII – Redditi corrisposti da soggetti non obbligati all’effettuazione delle ritenute d’acconto

Nella Sezione XII devono essere indicati i redditi erogati ad esempio da un soggetto che non riveste la qualifica di sostituto d’imposta assoggettabili a tassazione separata, quali il trattamento di fine rapporto (TFR) e gli arretrati di lavoro dipendente percepiti da collaboratori domestici, baby-sitter, badanti (contratti di collaborazione domestica).

Vanno altresì indicate in tale sezione le indennità percepite per la cessazione dei rapporti di collaborazione coordinata e continuativa, in cui il diritto all’indennità risulta da atto di data certa anteriore all’inizio del rapporto.

Ai fini della determinazione del trattamento di fine rapporto imponibile è utile sapere che i decreti legislativi n. 47 del 18 febbraio 2000 e n. 168 del 12 aprile 2001, hanno previsto una diversa modalità di determinazione per il TFR maturato a partire dal 1° gennaio 2001. Pertanto, ai fini del calcolo dell’ammontare imponibile è necessario distinguere la quota di TFR maturato al 31 dicembre 2000 dalla quota di TFR maturato dal 1 gennaio 2001.

Si precisa che nel caso in cui siano stati percepiti più TFR erogati dallo stesso o da diversi datori di lavoro è necessario compilare distinte sezioni XII (utilizzando più moduli del quadro RM).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 24)

SEZIONE XIII – Art. 15, comma 11 del decreto legge n. 185/2008

La presente sezione deve essere compilata, per effetto del comma 11 dell’art. 15 del decreto legge n. 185 del 2008, in caso di imputazione ai sensi dell’art. 5 del TUIR della quota di riallineamento dei valori fiscali ai maggiori valori attribuiti in bilancio ad attività diverse da quelle indicate nel comma 10 del predetto art. 15.

Tali maggiori valori sono assoggettati a tassazione con aliquota ordinaria, ed eventuali maggiorazioni, dell’IRPEF separatamente dall’imponibile complessivo.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 27)

SEZIONE XIV – Art. 33, del decreto legge n. 78/2010

L’art. 33 del decreto-legge 31 maggio 2010, n. 78, convertito con modificazioni dalla legge 30 luglio 2010, n. 122, ha introdotto per i dirigenti e i collaboratori di imprese che operano nel settore finanziario un’aliquota addizionale del 10% su specifici compensi. L’addizionale si applica sugli emolumenti variabili corrisposti sotto forma di bonus e stock option sull’ammontare che eccede l’importo corrispondente alla parte fissa della retribuzione.

Nel caso in cui l’addizionale non sia stata trattenuta in tutto o in parte (ad esempio per i dirigenti del settore finanziario residenti in Italia con datore di lavoro estero), il contribuente stesso deve compilare questa sezione per determinare l’imposta addizionale del 10%.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 27)

SEZIONE XV – Imposta sui proventi derivanti dall’attività di noleggio occasionale di imbarcazioni e navi da diporto (art. 49-bis del D.Lgs. n. 171/2005)

La presente sezione va compilata dalle persone fisiche titolari di imbarcazioni e navi da diporto ovvero dagli utilizzatori a titolo di locazione finanziaria che hanno effettuato, in forma occasionale, attività di noleggio della predetta unità e che si avvalgono della facoltà prevista dal comma 5 del citato art. 49-bis.

Tale disposizione consente, a richiesta del percipiente, di assoggettare a imposta sostitutiva delle imposte sui redditi e delle relative addizionali, nella misura del 20 per cento, i proventi derivanti dall’attività di noleggio, di durata complessiva non superiore a quarantadue giorni, con esclusione della detraibilità o deducibilità dei costi e delle spese sostenute relative all’attività di noleggio. L’imposta sostitutiva è versata entro il termine stabilito per il versamento a saldo dell’imposta sul reddito delle persone fisiche.

La compilazione della presente sezione vale come richiesta di applicazione dell’imposta sostitutiva.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 27)

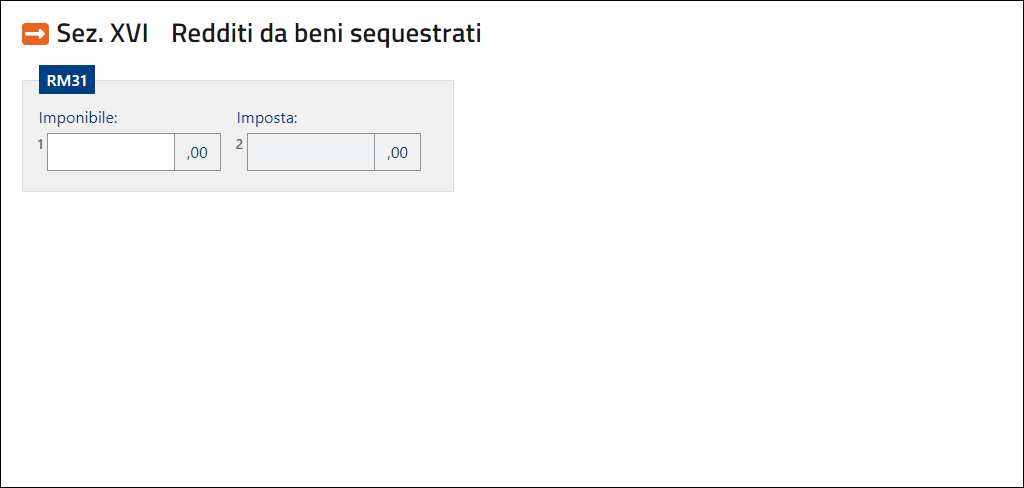

Sezione XVI – Redditi derivanti da beni sequestrati

La presente sezione deve essere compilata dal curatore giudiziario per dichiarare i beni percepiti a seguito di sequestro giudiziario dalle persone fisiche beneficiarie.

I beni sequestrati configurano fiscalmente un patrimonio separato assimilabile all’eredità giacente (art. 187 del TUIR e art. 5 ter del DPR n. 322 del 1998 e circolare 156/E del 7 agosto 2000). Analogamente a quanto avviene per l’eredità, anche nel caso dei beni sequestrati se il soggetto beneficiario è una persona fisica, i redditi sono in via preliminare tassati con aliquota stabilita per il primo scaglione di reddito (23%), salvo conguaglio dopo la definizione della titolarità delle quote. Per permettere il calcolo dell’imposta dovuta per la quota di reddito presunta imputata a ciascun soggetto, il custode giudiziario dovrà compilare i quadri RH (per attribuire la quota di reddito di ciascun socio) e la presente sezione del quadro RM.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 27)

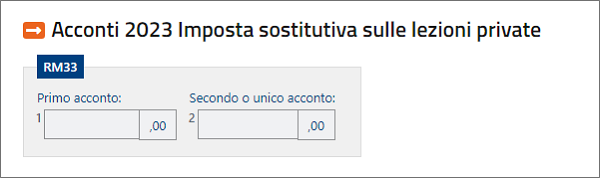

Sezione XVII – Imposta sostitutiva sulle lezioni private

Il rigo RM32 è riservato all’indicazione dell’imposta sostitutiva, con aliquota del 15 per cento, dovuta sul reddito imponibile derivante dai compensi dell’attività di lezioni private e ripetizioni, svolta dai docenti titolari di cattedre nelle scuole di ogni ordine e grado.

[...]

Rigo RM33 Acconto di imposta sostitutiva dovuta sulle lezioni private e ripetizioni per l’anno 2024

In tale rigo va riportato, se dovuto, l’ammontare dell’acconto relativo all’imposta sostitutiva dovuta sulle lezioni private e ripetizioni. Per stabilire se è dovuto o meno l’acconto relativo di imposta sostitutiva dovuta sulle lezioni private e ripetizioni occorre controllare l’importo indicato nel rigo RM32, colonna 2.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 28)

Sezione XVIII – Opzione per l’imposta sostitutiva prevista dall’art. 24 ter del TUIR

Nella presente sezione devono essere riportati i dati generali relativi al regime opzionale introdotto dal 1°gennaio 2019 dall’art. 24 ter del TUIR per le persone fisiche, titolari dei redditi da pensione di cui all’articolo 49, comma 2, lettera a) del TUIR erogati da soggetti esteri, che trasferiscono in Italia la propria residenza in uno dei comuni appartenenti al territorio del Mezzogiorno, con popolazione non superiore ai 20.000 abitanti situati nelle regioni Sicilia, Calabria, Sardegna, Campania, Basilicata, Abruzzo, Molise e Puglia o in uno dei comuni di cui agli allegati 1, 2 e 2-bis al decreto-legge 17 ottobre 2016, n. 189, o in uno dei comuni interessati dagli eventi sismici del 6 aprile 2009, avente comunque una popolazione non superiore a 20.000 abitanti.

A tal fine, si considera il dato riferito a tale Comune come risultante dalla "Rilevazione comunale annuale del movimento e calcolo della popolazione" pubblicata sul sito dell’Istituto Nazionale di Statistica (ISTAT) riferito al 1° gennaio dell’anno antecedente al primo anno di validità dell’opzione.

L’opzione rimane efficace, anche qualora a partire dal secondo periodo di imposta di validità dell’opzione, il contribuente trasferisca la residenza, ai sensi dell’articolo 2, comma 2 del TUIR, in un altro Comune delle regioni su citate. Per detto Comune, ai fini della individuazione del dato della popolazione, si fa riferimento al criterio sopra indicato riferito al 1° gennaio dell’anno antecedente a quello di trasferimento della residenza.

[...]

È fatta espressamente salva la possibilità di optare, in alternativa, in presenza delle condizioni normativamente stabilite, per l’imposta sostitutiva sui redditi prodotti all’estero realizzati da persone fisiche che trasferiscono la propria residenza fiscale in Italia disposta dall’articolo 24-bis del medesimo testo unico (articolo 24-ter comma 1 del TUIR).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 28)

Acconti 2023 Imposta sostitutiva sulle lezioni private

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 28)

La tua dichiarazione precompilata

La tua dichiarazione precompilata