Quadro RT

QUADRO RT – Plusvalenze di natura finanziaria

QUADRO RT – Plusvalenze di natura finanziaria

Attenzione: per confermare i dati che inserisci ricordati sempre di selezionare "Salva".

Poi dal menù "Redditi PF 2024" scegli la successiva voce che ti interessa.

QUADRO RT – Plusvalenze di natura finanziaria

Questo quadro deve essere compilato per indicare i redditi derivanti dalle cessioni di partecipazioni non qualificate, obbligazioni e altri strumenti che generano plusvalenze di cui all’art. 67, comma 1, lett. da c)-bis a c)-quinquies del TUIR. Questo quadro va altresì compilato per indicare le plusvalenze derivanti dalle cessioni di partecipazioni qualificate, di cui all’art. 67, comma 1, lett. c) del TUIR.

Con riferimento ai redditi diversi realizzati a decorrere dal 1º gennaio 2019, le plusvalenze derivanti dalla cessione di partecipazioni qualificate di cui all’art. 67, comma 1, lett. c), del TUIR sono assoggettate alla medesima imposta sostitutiva prevista per le plusvalenze derivanti dalla cessione di partecipazioni non qualificate di cui alla lett. c-bis (art. 1, commi 999, 1000 e 1005, della legge n. 205 del 2017).

Ai fini del pagamento dell’imposta sostitutiva sulle plusvalenze di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies) del TUIR, deve essere utilizzato il codice tributo “1100”. Il medesimo codice va utilizzato anche per il pagamento dell’imposta sostitutiva delle plusvalenze di cui alla terr. C) realizzate dal 1° gennaio 2023.

Nel quadro vanno, inoltre, indicati i dati relativi alla rideterminazione del valore delle partecipazioni, quote o diritti non negoziati nei mercati regolamentati, per i quali il valore di acquisto è stato rideterminato ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002, n. 282 e successive modificazioni.

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Puoi selezionare

|

per salvare i dati inseriti |

|

per recuperare i dati precedenti |

|

per cancellare i dati presenti |

Se lo spazio disponibile nel modello non è sufficiente per i dati che devi inserire, clicca su "Aggiungi modulo" in alto a destra per compilare altri moduli.

Inserisci le ulteriori informazioni nel modulo aggiunto.

Clicca sul numero del modulo, in alto a destra, per visualizzare tutte le informazioni inserite.

In caso di errore seleziona "Rimuovi modulo", per eliminare il nuovo modulo.

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 30)

SEZIONE I – Plusvalenze assoggettate ad imposta sostitutiva del 20 per cento

Questa sezione deve essere compilata per dichiarare le plusvalenze e gli altri redditi diversi di natura finanziaria indicati nell’art. 67, comma 1, lettere da c-bis) a c-quinquies), del TUIR, realizzati a decorrere dal 1° gennaio 2012 e fino al 30 giugno 2014, per i quali è dovuta l’imposta sostitutiva nella misura del 20 per cento.

In questa sezione vanno, altresì, dichiarate le plusvalenze e gli altri redditi diversi di natura finanziaria realizzati fino alla data del 31 dicembre 2011, per i quali è dovuta l’imposta sostitutiva nella misura del 12,50 per cento; in tal caso, nei righi RT1 e RT2, i corrispettivi ed i costi vanno riportati per il 62,50 per cento del loro ammontare.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 30)

SEZIONE II-A – Plusvalenze assoggettate ad imposta sostitutiva del 26 per cento

Questa Sezione deve essere compilata dalle persone fisiche residenti in Italia per dichiarare le plusvalenze e gli altri redditi diversi di natura finanziaria indicati nell’art. 67, comma 1, lettere da c-bis) a c-quinquies), del TUIR, realizzate a decorrere dal 1° luglio 2014, per le quali è dovuta l’imposta sostitutiva nella misura del 26 per cento (art. 3 del decreto-legge 24 aprile 2014, n. 66, convertito, con modificazioni, dalla legge 23 giugno 2014, n. 89).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 34)

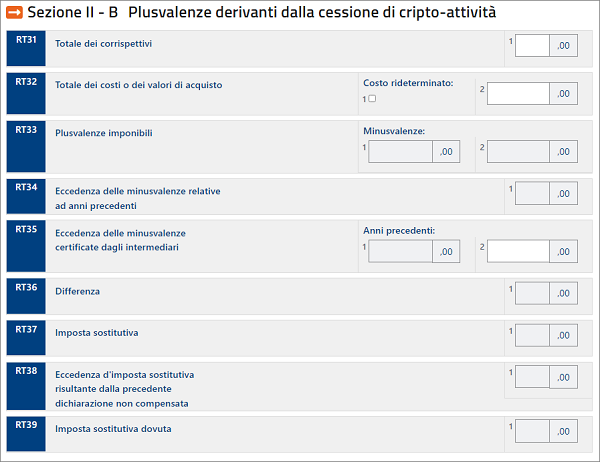

SEZIONE II-B – Plusvalenze derivanti dalla cessione di cripto-attività

Questa sezione deve essere compilata per dichiarare le plusvalenze e gli altri proventi, non inferiori complessivamente a 2.000 euro nel periodo d’imposta, di cui all’art. 67, comma 1, lett. c-sexies), del TUIR, realizzate a decorrere dal 1° gennaio 2023, per le quali è dovuta l’imposta sostitutiva nella misura del 26 per cento (art. 1, comma 126, della legge n. 197 del 2022).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 36)

SEZIONE III – Plusvalenze derivanti dalla cessione di partecipazioni qualificate

La presente Sezione deve essere compilata dalle persone fisiche residenti in Italia e dai soggetti non residenti per dichiarare le plusvalenze realizzate mediante cessione a titolo oneroso di partecipazioni qualificate di cui all’art. 67, comma 1, lettera c), del TUIR, nonché le plusvalenze realizzate da investitori non istituzionali attraverso la cessione a titolo oneroso di quote di partecipazione a fondi immobiliari anche di diritto estero (art. 13 del d.lgs. 4 marzo 2014, n. 44), superiori al 5 per cento del patrimonio del fondo.

Le plusvalenze derivanti da cessioni a titolo oneroso subiscono un diverso trattamento fiscale a seconda del periodo in cui la cessione è stata effettuata; infatti quelle poste in essere antecedentemente all’1 gennaio 2009, concorrono alla formazione del reddito complessivo nella misura del 40 per cento del loro ammontare, mentre le plusvalenze derivanti da cessioni a titolo oneroso poste in essere a decorrere dal 1° gennaio 2009 al 31 dicembre 2017 concorrono alla formazione del reddito complessivo nella misura del 49,72 per cento del loro ammontare.

Le plusvalenze poste in essere a decorrere dal 1° gennaio 2018 fino al 31 dicembre 2018 concorrono alla formazione del reddito imponibile per il 58,14 per cento del loro ammontare.

Le plusvalenze poste in essere a decorrere dal 1° gennaio 2019 vanno indicate nella sezione II-A in quanto assoggettate a imposta sostitutiva nella misura del 26 per cento.

Qualora la sezione non fosse sufficiente per indicare tutte le plusvalenze, il contribuente dovrà utilizzare un ulteriore modulo.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 37)

SEZIONE IV – Plusvalenze derivanti dalla cessione di partecipazioni in imprese o enti residenti o localizzati in Stati o territori a regime fiscale privilegiato e dalla cessione di quote di partecipazioni in OICR immobiliari di diritto estero non conformi alla direttiva 2011/61/UE e il cui gestore non sia soggetto a forme di vigilanza

L’art. 5, comma 1, lett. c) e d), del d.lgs. 29 novembre 2018, n. 142, ha modificato i commi 4 e 4-bis dell’art. 68 del TUIR. Ai sensi dell’art. 13, comma 6, del citato decreto legislativo, tali modifiche si applicano alle plusvalenze realizzate a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2018.

Alle plusvalenze realizzate entro il periodo d’imposta in corso al 31 dicembre 2018 ed incassate nei successivi periodi d’imposta si applicano le disposizioni di cui all’art. 68 del TUIR nella previgente formulazione.

La sezione deve essere compilata dalle persone fisiche residenti in Italia per dichiarare le plusvalenze ed i proventi indicati nell’art. 67, comma 1, lettera c) e c) bis, del TUIR derivanti da partecipazioni in imprese o enti residenti o localizzati in Stati o territori a regime fiscale privilegiato, individuati in base ai criteri di cui al comma 1 dell’articolo 47-bis del TUIR, le quali concorrono alla formazione del reddito complessivo nella misura del 100 per cento del loro ammontare. Tale regime impositivo si applica anche alle plusvalenze derivanti da contratti di associazione in partecipazione e cointeressenza e da strumenti finanziari similari alle azioni stipulati o emessi da tali imprese o enti.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 38)

SEZIONE V – Minusvalenze non compensate nell’anno

In questa sezione vanno riportate le minusvalenze residue che non si sono potute compensare nel presente quadro.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 39)

SEZIONE VI – Riepilogo importi a credito

In questa sezione vanno indicate l'ammontare dell'eccedenza d'imposta sostitutiva risultante dalla precedente dichiarazione, la parte dell'eccedenza compensata in F24 e l'eventuale credito residuo.

Inoltre indicare l'ammontare complessivo dell'imposta sostitutiva versata con riferimento a plusvalenze relative a partecipazioni di natura qualificata.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 40)

SEZIONE VII – Partecipazioni rivalutate (art. 2 D.L. n. 282 del 2002 e successive modificazioni)

Nei righi RT105 e RT106 devono essere indicate le partecipazioni relative alla rideterminazione del valore delle partecipazioni, quote o diritti non negoziate nei mercati regolamentati, posseduti alla data del 1° gennaio 2023 per le quali il valore di acquisto è stato rideterminato entro il 15 novembre 2023 ai sensi dell’art. 2 del decreto legge 24 dicembre 2002, n. 282 e successive modificazioni secondo le disposizioni previste dall’art. 5, legge n. 448 del 2001.

L’art. 29 del decreto-legge 1° marzo 2023, n. 17 ha prorogato le disposizioni degli articoli 5 e 7 della legge 28 dicembre 2001, n. 448, e successive modificazioni, per la rideterminazione dei valori di acquisto delle partecipazioni non negoziate in mercati regolamentati possedute alla data del 1° gennaio 2023. Pertanto, le imposte sostitutive possono essere rateizzate fino a un massimo di tre rate annuali di pari importo, a decorrere dalla data del 15 novembre 2023; sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo, da versarsi contestualmente. La redazione e il giuramento della perizia devono essere effettuati entro la predetta data del 15 novembre 2023.

Il versamento dell’imposta sostitutiva nella misura del 16 per cento per le partecipazioni qualificate e non qualificate deve essere effettuato in un’unica soluzione oppure può essere rateizzato fino ad un massimo di tre rate annuali di pari importo, a decorrere dalla data del 15 novembre 2023 per le partecipazioni possedute al 1° gennaio 2023. Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo da versare contestualmente a ciascuna rata.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 2]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 2] - pdf (da pagina 40)

La tua dichiarazione precompilata

La tua dichiarazione precompilata