Scegli dichiarazione

Scegli dichiarazione

Scegli dichiarazione

Hai a disposizione sia il modello 730 Semplificato oppure 730 Ordinario sia il modello Redditi PF precompilati dall'Agenzia delle Entrate, con le informazioni presenti nella banca dati dell'Anagrafe tributaria.

Se sei un lavoratore dipendente o pensionato puoi accettare il modello 730 Semplificato o il modello 730 Ordinario così come proposto oppure modificarlo/integrarlo prima dell'invio.

Se, invece, sei interessato al modello Redditi PF puoi solo modificarlo/integrarlo e inviarlo.

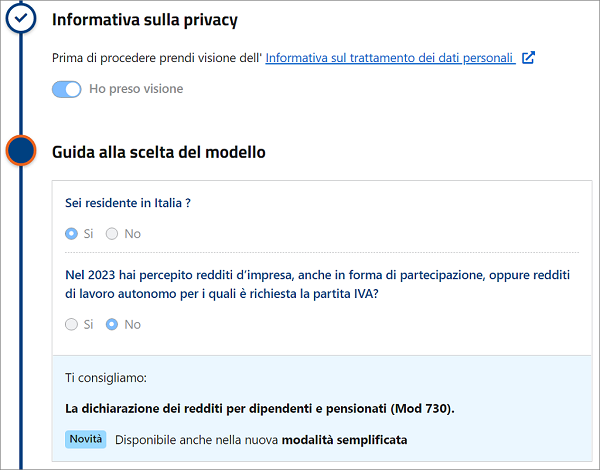

Per iniziare, spunta la casella "Ho preso visione" e seleziona il pulsante "Procedi" per visualizzare i passi successivi.

Scelta guidata del modello

Ti verranno poste delle semplici domande per guidarti nella scelta del modello.

In base alle tue risposte e alle dichiarazioni che hai presentato negli anni precedenti, ti verrà consigliato il modello più idoneo.

Potrai comunque scegliere un modello diverso da quello consigliato, rispettando le istruzioni relative a "chi può presentare il modello 730" e "chi deve presentare il modello Redditi PF".

Dopo aver scelto il tuo modello, per proseguire seleziona il pulsante "Procedi".

In base al modello scelto, selezionando il pulsante "Procedi" puoi Accettare la dichiarazione 730 precompilata così come è stata predisposta dall'Agenzia delle Entrate oppure puoi Modificare e completare la dichiarazione 730 precompilata o la dichiarazione Redditi PF.

Se scegli invece il Modello Redditi PF Online puoi Scaricare i dati della tua dichiarazione, da utilizzare nel programma "Persone Fisiche online".

In ogni caso se preferisci tornare a integrare e modificare la dichiarazione con una diversa modalità di compilazione, hai la possibilità di farlo in qualsiasi momento attraverso il pulsante "Torna a Scelta del modello".

Le modalità operative per cambiare scelta del modello sono disponibili alla pagina Cambia Modello dichiarazione.

Modelli di dichiarazione

I modelli che puoi utilizzare sono:

730 Semplificato oppure 730 Ordinario

Il 730 è il modello dedicato ai lavoratori dipendenti e pensionati. Il contribuente che ha il sostituto d'imposta (datore di lavoro o ente pensionistico) ottiene il rimborso direttamente nella busta paga o nella rata di pensione. Se, invece, deve versare delle somme, queste vengono trattenute dalla retribuzione o dalla pensione.

Redditi PF web

Redditi PF Web è l'applicazione che consente di compilare i principali quadri del modello Redditi PF (fascicolo 1 e, in parte, fascicolo 2) senza scaricare alcun software. Non possono utilizzare Redditi PF Web (ma devono utilizzare Redditi PF Online) i contribuenti tenuti alla presentazione del Modello ISA – Indici Sintetici di Affidabilità Fiscale o con redditi da partecipazione.

Da quest’anno possono utilizzare il modello Redditi PF Web anche gli imprenditori e i professionisti che aderiscono al regime di vantaggio o al regime forfettario (quadro LM), i quali, a partire dal 16 luglio, possono aderire al Concordato Preventivo Biennale.

Redditi PF Online

Redditi PF Online è il software completo per la compilazione del modello Redditi PF (fascicoli 1, 2 e 3), utilizzabile da tutti i contribuenti con l'installazione sul proprio pc di un apposito programma. Devono utilizzare Redditi PF Online i contribuenti tenuti alla presentazione del Modello ISA – Indici Sintetici di Affidabilità Fiscale o con redditi da partecipazione.

Chi può presentare il modello 730

Possono utilizzare il modello 730 precompilato o ordinario, i contribuenti che nel 2024 sono:

- pensionati o lavoratori dipendenti (compresi i lavoratori italiani che operano all’estero per i quali il reddito è determinato sulla base della retribuzione convenzionale definita annualmente con apposito decreto ministeriale);

- persone che percepiscono indennità sostitutive di reddito di lavoro dipendente (es. integrazioni salariali, indennità di mobilità);

- soci di cooperative di produzione e lavoro, di servizi, agricole e di prima trasformazione dei prodotti agricoli e di piccola pesca;

- sacerdoti della Chiesa cattolica;

- giudici costituzionali, parlamentari nazionali e altri titolari di cariche pubbliche elettive (consiglieri regionali, provinciali, comunali, ecc.);

- persone impegnate in lavori socialmente utili;

- lavoratori con contratto di lavoro a tempo determinato per un periodo inferiore all’anno. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi:

- al sostituto d’imposta, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo;

- a un Caf-dipendenti o a un professionista abilitato, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo e si conoscono i dati del sostituto d’imposta che dovrà effettuare il conguaglio; - personale della scuola con contratto di lavoro a tempo determinato. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi al sostituto d’imposta o a un Caf-dipendenti o a un professionista abilitato, se il contratto dura almeno dal mese di settembre dell’anno 2023 al mese di giugno dell’anno 2024;

- produttori agricoli esonerati dalla presentazione della dichiarazione dei sostituti d’imposta (Mod. 770), Irap e Iva.

Possono utilizzare il modello 730 precompilato o ordinario i contribuenti che nel 2023 hanno percepito:

- redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente (es. co.co.co. e contratti di lavoro a progetto);

- redditi dei terreni e dei fabbricati;

- redditi di capitale;

- redditi di lavoro autonomo per i quali non è richiesta la partita IVA (es. prestazioni di lavoro autonomo non esercitate abitualmente);

- redditi diversi (es. redditi di terreni e fabbricati situati all’estero);

- alcuni dei redditi assoggettabili a tassazione separata, indicati nella sezione II del quadro D;

- redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti indicati nella sezione III del quadro L.

Da quest’anno, inoltre, possono utilizzare il modello 730 anche coloro che adempiono agli obblighi relativi al monitoraggio delle attività estere di natura finanziaria o patrimoniale a titolo di proprietà o di altro diritto reale, e/o che sono tenuti al pagamento delle relative imposte (IVAFE, IVIE e Imposta cripto-attività), compilando il nuovo quadro W.

Chi deve presentare il modello Redditi PF

Sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2023 e non rientrano nei casi di esonero elencati nelle precedenti tabelle;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

In particolare, sono obbligati alla presentazione della dichiarazione dei redditi:

- i lavoratori dipendenti che hanno cambiato datore di lavoro e sono in possesso di più certificazioni di lavoro dipendente o assimilati (Certificazione Unica 2024), nel caso in cui l’imposta corrispondente al reddito complessivo superi di oltre euro 10,33 il totale delle ritenute subite;

- i lavoratori dipendenti che direttamente dall’INPS o da altri Enti hanno percepito indennità e somme a titolo di integrazione salariale o ad altro titolo, se erroneamente non sono state effettuate le ritenute o se non ricorrono le condizioni di esonero indicate nelle precedenti tabelle;

- i lavoratori dipendenti a cui il sostituto d’imposta ha riconosciuto deduzioni dal reddito e/o detrazioni d’imposta non spettanti in tutto o in parte (anche se in possesso di una sola Certificazione Unica 2024);

- i lavoratori dipendenti che hanno percepito retribuzioni e/o redditi da privati non obbligati per legge ad effettuare ritenute d’acconto (per esempio collaboratori familiari, autisti e altri addetti alla casa);

- i contribuenti che hanno conseguito redditi sui quali l’imposta si applica separatamente (ad esclusione di quelli che non devono essere indicati nella dichiarazione – come le indennità di fine rapporto ed equipollenti, gli emolumenti arretrati, le indennità per la cessazione dei rapporti di collaborazione coordinata e continuativa, anche se percepiti in qualità di eredi – quando sono erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte);

- i lavoratori dipendenti e/o percettori di redditi a questi assimilati ai quali non sono state trattenute o non sono state trattenute nella misura dovuta le addizionali comunale e regionale all’IRPEF. In tal caso l’obbligo sussiste solo se l’importo dovuto per ciascuna addizionale supera euro 10,33;

- i contribuenti che hanno conseguito plusvalenze e redditi di capitale da assoggettare ad imposta sostitutiva da indicare nei quadri RT e RM;

- i docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM del modello REDDITI Persone Fisiche 2024.

Anche nel caso in cui non siano obbligati, i contribuenti possono comunque presentare la dichiarazione dei redditi per far valere eventuali oneri sostenuti, deduzioni e/o detrazioni non attribuite o attribuite in misura inferiore a quella spettante oppure per chiedere il rimborso di eccedenze di imposta derivanti dalla dichiarazione presentata nel 2023 o da acconti versati nello stesso anno.

La tua dichiarazione precompilata

La tua dichiarazione precompilata