Ulteriori redditi

Ulteriori redditi

Ulteriori redditi

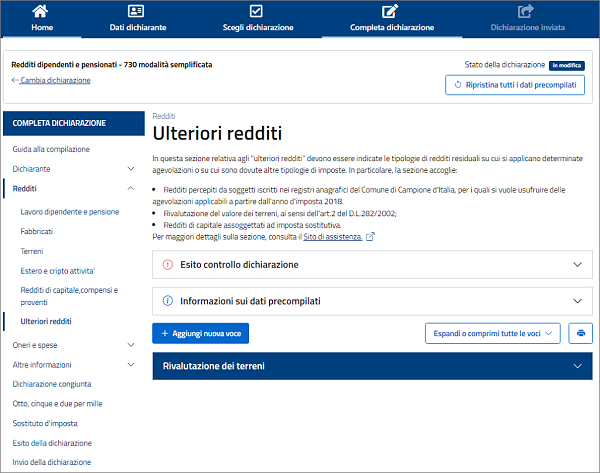

In questa sezione devi indicare i redditi da te percepiti e per cui vuoi usufruire delle agevolazioni applicabili a partire dall’anno d’imposta 2018, se risulti iscritto nei registri anagrafici del Comune di Campione d’Italia.

Inoltre, da quest’anno è possibile utilizzare il modello 730 anche se devi indicare nella tua dichiarazione la rivalutazione del valore dei terreni, ai sensi dell’art.2 del D.L.282/2002 ed i redditi di capitale assoggettati ad imposta sostitutiva.

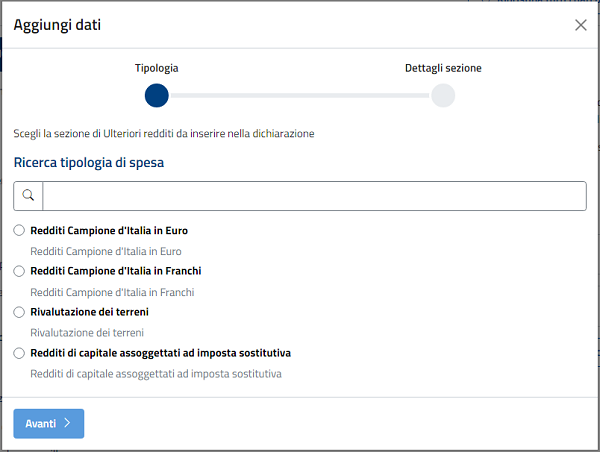

Attraverso il pulsante "Aggiungi nuova voce" potrai indicare una ulteriore tipologia di reddito.

Con il pulsante "Avanti" prosegui alla schermata successiva.

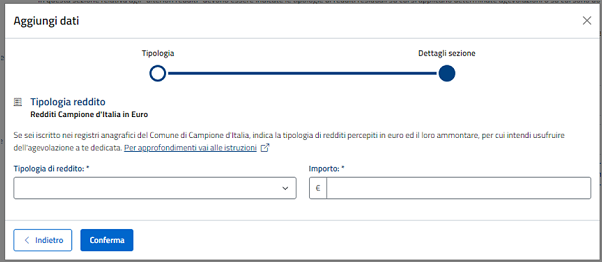

Redditi CAMPIONE D’ITALIA in euro

Le agevolazioni sui redditi percepiti da soggetti iscritti nei registri anagrafici del Comune di Campione d’Italia si possono applicare ai redditi prodotti in Euro.

Ricorda che si considerano iscritte nei registri anagrafici del Comune di Campione d’Italia anche le persone fisiche aventi domicilio fiscale nel medesimo comune le quali, già residenti nel Comune di Campione d’Italia, sono iscritte nell’anagrafe degli italiani residenti all’estero (AIRE) dello stesso Comune e residenti nel Canton Ticino della Confederazione elvetica.

A decorrere dall’anno d’imposta 2018, tutti i redditi prodotti in euro dai soggetti iscritti nei registri anagrafici del Comune di Campione d’Italia, già indicati nelle Sezioni relative ai “Terreni”, ai “Fabbricati” e agli “Redditi di capitale, Compensi e proventi”, concorrono a formare il reddito complessivo al netto di una riduzione pari al 30 per cento, con un abbattimento minimo di euro 26.000.

Inoltre, dall’anno d’imposta 2020, l’imposta netta dovuta dalle persone fisiche iscritte nei registri anagrafici del comune di Campione d’Italia, relativa ai redditi prodotti in euro nel periodo in cui si è stati iscritti nei già menzionati registri (già indicati nelle Sezioni relative ai “Terreni”, ai “Fabbricati” e agli “Redditi di capitale, compensi e proventi”), è ridotta nella misura del 50 per cento per dieci periodi d’imposta.

Attenzione: Se tale agevolazione costituisce per te Aiuto di Stato, ai fini della legittimazione alla sua fruizione, sei tenuto all’indicazione dell’aiuto nel prospetto degli “Aiuti di Stato” presente nel modello REDDITI PF3 e quindi non puoi utilizzare il modello 730.

E’ possibile indicare una delle seguenti tipologie di redditi e il relativo importo:

- 1 - redditi dominicali;

- 2 - redditi agrari;

- 3 - redditi da fabbricati;

- 6 - redditi diversi di cui alla Sezione “Altri redditi”.

Seleziona il pulsante "Conferma" per confermare i dati o il pulsante "Indietro" per tornare alla pagina precedente senza salvare.

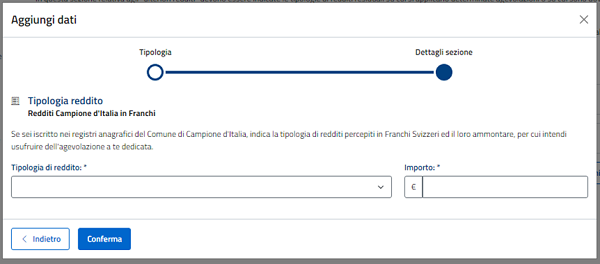

Redditi CAMPIONE D’ITALIA in franchi svizzeri

Le agevolazioni sui redditi percepiti da soggetti iscritti nei registri anagrafici del Comune di Campione d’Italia si possono applicare ai redditi prodotti in Franchi Svizzeri.

Ricorda che si considerano iscritte nei registri anagrafici del Comune di Campione d’Italia anche le persone fisiche aventi domicilio fiscale nel medesimo comune le quali, già residenti nel Comune di Campione d’Italia, sono iscritte nell’anagrafe degli italiani residenti all’estero (AIRE) dello stesso Comune e residenti nel Canton Ticino della Confederazione elvetica.

A decorrere dall’anno d’imposta 2020, l’imposta netta dovuta dalle persone fisiche iscritte nei registri anagrafici del comune di Campione d’Italia, relativa ai redditi prodotti in franchi svizzeri nel periodo in cui si è stati iscritti nei già menzionati registri (già indicati nelle Sezioni relative ai “Terreni”, ai “Fabbricati”, ai “Redditi di capitale, compensi e proventi” e al “Lavoro dipendente e pensione”), è ridotta nella misura del 50 per cento per dieci periodi d’imposta.

Attenzione: Se tale agevolazione costituisce per te Aiuto di Stato, ai fini della legittimazione alla sua fruizione, sei tenuto all’indicazione dell’aiuto nel prospetto degli “Aiuti di Stato” presente nel modello REDDITI PF3 e quindi non puoi utilizzare il modello 730.

E’ possibile indicare una delle seguenti tipologie di redditi e il relativo importo:

- 1 - redditi dominicali;

- 2 - redditi agrari;

- 3 - redditi da fabbricati;

- 4 - redditi da lavoro dipendente, pensione e assimilati (punto 12 Certificazione Unica 2024);

- 6 - redditi diversi di cui alla Sezione “Altri redditi”.

Seleziona il pulsante “Conferma” per confermare i dati o il pulsante “Indietro” per tornare alla pagina precedente senza salvare.

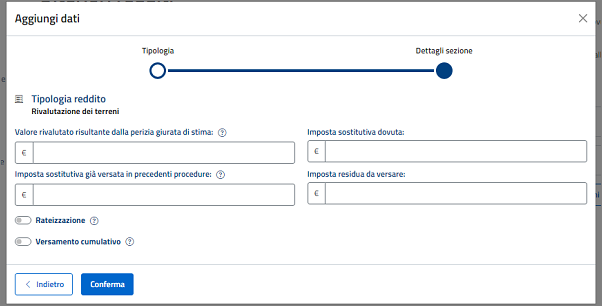

Rivalutazione terreni

In questa sezione puoi indicare il valore dei terreni edificabili, dei terreni agricoli e dei terreni oggetto di lottizzazione per cui è stato rideterminato il valore di acquisto sulla base di una perizia giurata di stima ed è stato effettuato il relativo versamento dell’imposta sostitutiva nella misura del 16 per cento entro il 15 novembre 2023, in un’unica soluzione, oppure fino ad un massimo di tre rate annuali di pari importo, a decorrere dalla stessa data.

Ricorda che in caso di pagamento rateale, sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo da versare contestualmente a ciascuna rata.

Inoltre, nel caso di comproprietà di un terreno o di un’area rivalutata sulla base di una perizia giurata di stima, ciascun comproprietario deve dichiarare il valore della propria quota per la quale ha effettuato il versamento dell’imposta sostitutiva dovuta. Nel caso di versamento cumulativo dell’imposta per più terreni o aree deve essere distintamente indicato il valore del singolo terreno o area con la corrispondente quota dell’imposta sostitutiva dovuta su ciascuno di essi.

Se ti sei avvalso della rivalutazione dei terreni posseduti alla data del 1° gennaio 2023 puoi scomputare dall’imposta sostitutiva dovuta l’imposta eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi terreni, sempreché non hai già presentato istanza di rimborso.

Andrà inoltre indicata l’imposta residua da versare, se tale importo è stato rateizzato (se il residuo da versare è parte di un versamento cumulativo).

Seleziona il pulsante “Conferma” per confermare i dati o il pulsante “Indietro” per tornare alla pagina precedente senza salvare.

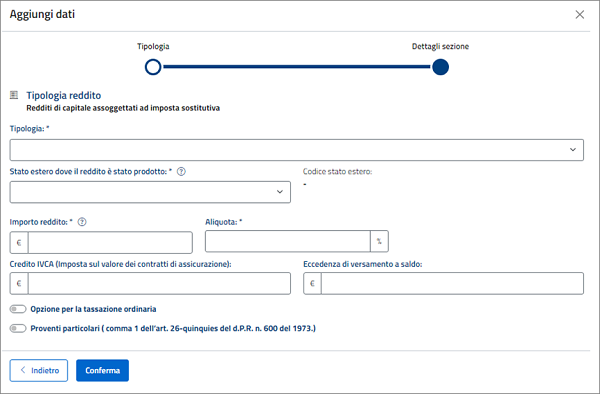

Redditi di capitale assoggettati ad imposta sostitutiva

In questa sezione puoi indicare i redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo, percepiti direttamente senza l’intervento di intermediari residenti. Questi redditi sono soggetti ad imposizione sostitutiva nella stessa misura della ritenuta alla fonte a titolo di imposta applicata in Italia sui redditi della stessa natura.

Hai la facoltà di non avvalerti del regime di imposizione sostitutiva e, in tal caso, ti compete il credito d’imposta per le imposte pagate all’estero.

Dovrai indicare la tipologia di reddito percepito scegliendone una tra le seguenti:

- A. interessi, premi ed altri frutti delle obbligazioni e degli altri titoli;

- B. proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari di diritto estero, senza applicazione della ritenuta a titolo d’imposta nella misura del 26 per cento;

- C. proventi derivanti dalle operazioni di finanziamento in valori mobiliari di cui all’art. 7 del D.L. 8 gennaio 1996, n. 6, convertito dalla legge 6 marzo 1996, n. 110;

- D. proventi derivanti da operazioni di riporto, pronti contro termine su titoli e valute, divenuti esigibili a partire dal 1° luglio 1998;

- E. proventi compresi nei capitali corrisposti in dipendenza di contratti di assicurazione sulla vita e di capitalizzazione ed i proventi relativi ai rendimenti delle rendite vitalizie aventi funzione previdenziale derivanti da contratti assicurativi stipulati con imprese di assicurazione non residenti;

- F. i proventi derivanti da depositi di denaro, di valori mobiliari e di altri titoli diversi dalle azioni e titoli similari, costituiti presso soggetti non residenti, a garanzia di finanziamenti concessi a imprese residenti;

- G. interessi e gli altri proventi derivanti da depositi e conti correnti bancari costituiti all’estero;

- H. utili di fonte estera derivanti da partecipazioni di cui alla lettera c e c-bis) dell’art. 67 del Tuir assoggettati a ritenuta a titolo d’imposta del 26 per cento;

- I. altri redditi di capitale di fonte estera che non concorrono a formare il reddito complessivo;

- J. proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari istituiti in Italia, diversi dagli OICR immobiliari, e a quelli istituiti in Lussemburgo, percepiti da persone fisiche senza applicazione della ritenuta a titolo d’imposta.

Dovrai indicare anche il codice dello Stato estero in cui il reddito è stato prodotto, come da elenco presente nella tabella 10 dell’Appendice delle istruzioni al modello 730, denominata “Elenco Paesi e Territori esteri”.

Attenzione: Nel caso di redditi derivanti dalla partecipazione agli OICR istituiti in Italia e a quelli istituiti in Lussemburgo, non è necessario compilare tale campo.

Dovrai inoltre indicare l’importo del reddito prodotto, al lordo di eventuali ritenute subite nello Stato estero di produzione, l’aliquota applicata, l’eventuale Credito IVCA (Imposta sul valore dei contratti di assicurazione) e l’eventuale eccedenza di versamento a saldo dell’imposta.

Sarà inoltre possibile optare per la tassazione ordinaria se ritenuta più conveniente o indicare se trattasi di proventi di cui al comma 1 dell’art. 26-quinquies del d.P.R. n. 600 del 1973.

Seleziona il pulsante “Conferma” per confermare i dati o il pulsante “Indietro” per tornare alla pagina precedente senza salvare.

La tua dichiarazione precompilata

La tua dichiarazione precompilata