Quadro RP

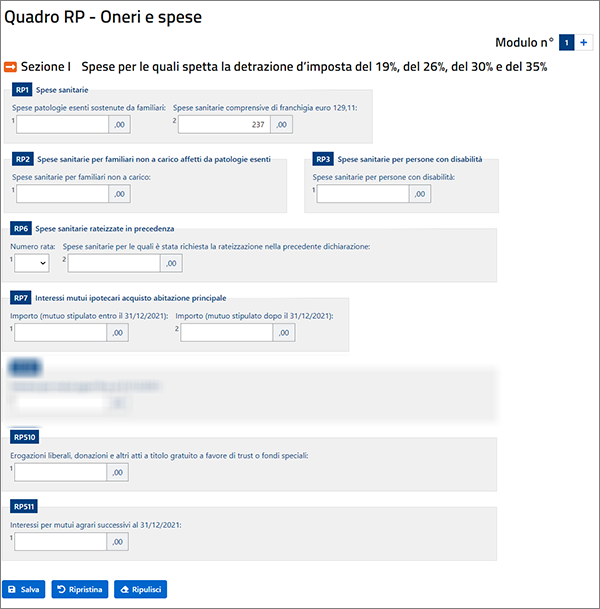

Quadro RP – Oneri e spese

Quadro RP – Oneri e spese

Attenzione: per confermare i dati che inserisci ricordati sempre di selezionare "Salva".

Poi dal menu "Redditi PF 2024" scegli la successiva voce che ti interessa.

Quadro RP – Oneri e spese

Questo quadro è destinato all'indicazione di specifici oneri che, a seconda dei casi, possono essere fatti valere nella dichiarazione in due diversi modi:

- alcuni (oneri detraibili) consentono di detrarre dall'imposta una percentuale della spesa sostenuta;

- altri (oneri deducibili) permettono di ridurre il reddito imponibile su cui si calcola l'imposta lorda.

Si ricorda che alcuni oneri e spese sono ammessi in detrazione o in deduzione anche se sono stati sostenuti per i familiari.

Oneri detraibili

Spese che danno diritto alla detrazione del 19 per cento (da indicare nella sezione I del quadro RP)

[...]

Spese che danno diritto alla detrazione del 26 per cento (da indicare nella sezione I del quadro RP)

- erogazioni liberali alle ONLUS (righi da RP8 a RP13, codice 61);

- erogazioni liberali ai partiti politici (righi da RP8 a RP13, codice 62);

Spese che danno diritto alla detrazione del 30 per cento (da indicare nella sezione I del quadro RP)

- erogazioni liberali in denaro o in natura a favore delle ONLUS o APS e ETS (righi da RP8 a RP13, codice 71);

Spese che danno diritto alla detrazione del 35 per cento (da indicare nella sezione I del quadro RP)

- erogazioni liberali in denaro o in natura a favore delle organizzazioni di volontariato OV e degli Enti del Terzo Settore ETS (righi da RP8 a RP13, codice 76);

Spese che danno diritto alla detrazione del 90 per cento (da indicare nella sezione I del quadro RP)

- Premi per rischio eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito d’imposta relativo agli interventi sisma bonus al 110% ad un’impresa di assicurazione (righi da RP8 a RP13, codice 81).

[...]

Oneri deducibili

Questi oneri vanno indicati nella sezione II del quadro RP (righi da RP21 a RP34)

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

COMPILAZIONE DEL QUADRO RP

Il quadro RP è composto dalle seguenti sezioni:

- Sezione I, spese per le quali spetta la detrazione del 19 per cento, del 26 per cento, del 30 per cento e del 35 per cento e del 90 percento (quest’ultima aliquota si applica ai premi relativi ad assicurazioni per il rischio sismico stipulate contestualmente alla cessione all’impresa di assicurativa della detrazione al 110 per cento);

- Sezione II, spese e oneri per i quali spetta la deduzione dal reddito complessivo;

- Sezione III (A e B), spese per le quali spetta la detrazione d’imposta per interventi di recupero del patrimonio edilizio, per misure antisismiche, bonus verde e bonus facciate;

- Sezione III (C) detrazione del 50 per cento per la "pace contributiva" e del 50 per cento, 90 per cento e 110 per cento per l’installazione di infrastrutture di ricarica dei veicoli elettrici, per l’acquisto di mobili relativi a immobili ristrutturati, giovani coppie e IVA per acquisto dell’abitazione di classe A o B;

- Sezione IV, spese per le quali spetta la detrazione per gli interventi di risparmio energetico;

- Sezione V, dati per fruire di detrazioni per canoni di locazione e di canoni di affitto di terreni agricoli a giovani agricoltori;

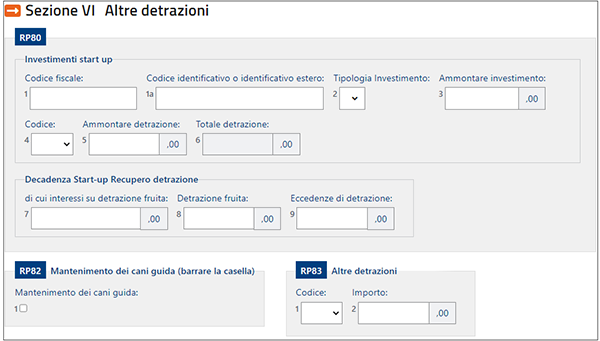

- Sezione VI, dati per fruire di altre detrazioni (spese per investimenti in start up, spese per il mantenimento dei cani guida, per le borse di studio riconosciute dalle Regioni o dalle Province autonome, per le donazioni all’ente Ospedaliero "Ospedali Galliera di Genova", e per il bonus vacanze).

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Puoi selezionare

|

per salvare i dati inseriti |

|

per recuperare i dati precedenti |

|

per cancellare i dati presenti |

Se lo spazio disponibile nel modello non è sufficiente per i dati che devi inserire, clicca su "Aggiungi modulo" in alto a destra per compilare altri moduli.

Inserisci le ulteriori informazioni nel modulo aggiunto.

Clicca sul numero del modulo, in alto a destra, per visualizzare tutte le informazioni inserite.

In caso di errore seleziona "Rimuovi modulo" per eliminare il nuovo modulo.

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 69)

Sezione I - Spese per le quali spetta la detrazione d’imposta del 19, del 26 per cento, del 30 per cento, del 35 per cento e del 90 per cento

A ciascuna detrazione d’imposta del 19, del 26 per cento, del 30 per cento, del 35 per cento e del 90 per cento, è stato attribuito un codice, così come risulta dalle tabelle “Spese per le quali spetta la detrazione del 19 per cento”, “spese per le quali spetta la detrazione del 26 per cento”, “spese per le quali spetta la detrazione del 30 per cento”, “spese per le quali spetta la detrazione del 35 per cento”, e “spese per le quali spetta la detrazione del 90 per cento”, che trovate nelle istruzioni relative ai righi da RP8 a RP13. I codici attribuiti sono gli stessi che risultano Certificazione Unica 2024.

Dall’anno d’imposta 2020 la detrazione dell’imposta lorda nella misura del 19 per cento degli oneri, spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento tracciabili. La disposizione non si applica alle detrazioni spettanti in relazione alle spese sostenute per l’acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Il contribuente dimostra l’utilizzo del mezzo di pagamento tracciabile mediante prova cartacea della transazione/pagamento con ricevuta bancomat, estratto conto, copia bollettino postale o del MAV e dei pagamenti con pago PA. In mancanza, l’utilizzo del mezzo di pagamento tracciabile può essere documentato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione del servizio.

Dall’anno d’imposta 2020 la detrazione d’imposta per alcune delle spese indicate in questa sezione varia in base all’importo del reddito complessivo. In particolare, essa spetta per intero ai titolari di reddito complessivo fino a 120.000 euro. In caso di superamento del predetto limite, il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro. Per la verifica del limite reddituale si tiene conto anche dei redditi assoggettati a cedolare secca e ad imposta sostitutiva in applicazione del regime forfetario di cui alla legge n. 190 del 2014 e ss. mm. Inoltre dall’anno d’imposta 2023 si tiene conto anche dei redditi assoggettati ad imposta sostitutiva per la tassazione delle mance settore turistico-alberghiero e di ricezione ed al regime della tassa piatta incrementale.

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 70)

Sezione II - Spese e oneri per i quali spetta la deduzione dal reddito complessivo

In questa sezione indicare tutti gli oneri che possono essere dedotti dal reddito complessivo, ed eventualmente anche le somme che non avrebbero dovuto concorrere a formare i redditi di lavoro dipendente e assimilati e che invece sono state assoggettate a tassazione.

Non devono, invece, essere indicati gli oneri deducibili già riconosciuti dal sostituto d’imposta in sede di formazione del reddito di lavoro dipendente o assimilato. Questi oneri sono indicati nel punto 431 della Certificazione Unica. Nei punti da 432 a 437 della Certificazione Unica sono fornite le informazioni di dettaglio in merito al tipo di onere e al relativo ammontare già considerato dal datore di lavoro. Per quanto riguarda gli oneri deducibili certificati al punto 411 della Certificazione Unica si rinvia alle istruzioni relative ai righi da RP27 a RP30.

- Fonte: Istruzioni per la compilazione Redditi 2023 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2023 [Fascicolo 1] - pdf (da pagina 79)

Sezione III A - Spese per interventi di recupero del patrimonio edilizio, e per misure antisismiche anche quelle per cui è possibile fruire del superbonus, spese per cui è possibile fruire del bonus facciate e bonus verde

In questa sezione vanno indicate le spese sostenute nell'anno 2023 o negli anni precedenti, relative:

- alla ristrutturazione di immobili;

- all’acquisto o all’assegnazione di immobili facenti parte di edifici ristrutturati se l’acquisto o l’assegnazione sono avvenute entro determinate date.

In questa sezione vanno indicate anche:

- le spese sostenute per gli interventi relativi all’adozione di misure antisismiche e all’esecuzione di opere per la messa in sicurezza statica. È possibile indicare anche le spese sostenute dal 1° luglio 2020 per l’installazione di sistemi monitoraggio strutturale continuo a fini antisismici se l’installazione avviene congiuntamente con l’effettuazione di interventi antisismici per cui è possibile fruire della detrazione del Superbonus;

- per la sistemazione del verde (bonus verde);

- per il recupero o restauro della facciata degli edifici esistenti (bonus facciate);

- per l’installazione di impianti fotovoltaici connessi alla rete elettrica e l’installazione dei sistemi di accumulo integrati negli impianti fotovoltaici;

- per l’installazione di impianti fotovoltaici da parte delle comunità energetiche cui aderiscono i condomini.

Non possono essere indicate in questa sezione le spese sostenute nel 2023 che sono state indicate con i codici da 13 a 20 e 26, 27, 28 e 32 nella Comunicazione per l’esercizio delle opzioni di cessione o sconto e relative alle detrazioni spettanti per gli interventi di ristrutturazione edilizia, recupero o restauro della facciata degli edifici, riduzione del rischio sismico, installazione di impianti solari fotovoltaici, presente sul sito internet dell’Agenzia. Dal 17 febbraio 2023 non è più possibile fruire dello sconto in fattura o della cessione del credito derivante dal Superbonus e dagli altri bonus edilizi, fatte salve le specifiche deroghe (per maggiori dettagli si veda la voce d’appendice “Superbonus – Deroghe al divieto di cessione o sconto”).

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2023 [Fascicolo 1] - pdf (da pagina 93)

Sezione III B - Dati catastali identificativi degli immobili e altri dati per fruire della detrazione

Con riferimento agli interventi di recupero del patrimonio edilizio iniziati a partire dal 2011, nella dichiarazione dei redditi vanno indicati i dati catastali identificativi degli immobili e gli altri dati necessari per fruire della detrazione.

La presente sezione deve essere compilata per le spese sostenute nel 2023. Per le spese sostenute dal 2014 al 2023 non è obbligatorio indicare nuovamente i dati identificativi degli immobili se questi sono già stati riportati nelle dichiarazioni dei redditi presentate con riferimento a tali anni d’imposta.

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2023 [Fascicolo 1] - pdf (da pagina 104)

Sezione III C - Altre spese per le quali spetta la detrazione del 50%, del 90% e del 110%

In questa sezione vanno indicate le spese sostenute per le quali spetta la detrazione d'imposta del 50 per cento, del 90 per cento e del 110 per cento in particolare:

- le spese per il riscatto dei periodi non coperti da contribuzione (c.d. "pace contributiva") e per l'installazione delle colonnine per la ricarica dei veicoli elettrici

- le spese per l'arredo degli immobili ristrutturati

- le spese per arredo dell'abitazione principale delle giovani coppie

- l'importo dell'IVA pagata per l'acquisto di unità immobiliari a destinazione residenziale di classe energetica A o B cedute dalle imprese costruttrici.

Rigo RP56 - Pace contributiva o colonnine per ricarica

Indicare le spese sostenute per il riscatto dei periodi non coperti da contribuzione (c.d. "pace contributiva") e per l'installazione infrastrutture di ricarica dei veicoli elettrici.

[...]

Rigo RP57 - Spese per l'arredo degli immobili ristrutturati

Ai contribuenti che fruiscono della detrazione del 50 per cento prevista per gli interventi di recupero del patrimonio edilizio (sezione III-A), è riconosciuta una detrazione del 50 per cento delle spese sostenute per l’acquisto di mobili e di grandi elettrodomestici di classe non inferiore alla A+, nonché A per i forni, per le apparecchiature per le quali sia prevista l’etichetta energetica, finalizzati all’arredo dell’immobile oggetto di ristrutturazione. Per le spese sostenute dal 2022, si deve tener conto delle nuove etichette energetiche previste per gli elettrodomestici e, pertanto, la detrazione spetta per l’acquisto di mobili e di grandi elettrodomestici finalizzati all’arredo dell’immobile oggetto di ristrutturazione di classe non inferiore alla classe A per i forni, alla classe E per le lavatrici, le lavasciugatrici e le lavastoviglie, alla classe F per i frigoriferi e i congelatori, per le apparecchiature per le quali sia prevista l’etichetta energetica.

Le spese per l’acquisto di mobili e di grandi elettrodomestici sono computate, ai fini della fruizione della detrazione di imposta, indipendentemente dall’importo delle spese sostenute per i lavori di ristrutturazione.

[...]

Rigo RP58 (Spesa arredo immobili giovani coppie)

Alle giovani coppie è riconosciuta una detrazione del 50 per cento delle spese sostenute nel 2016 per l'acquisto di mobili nuovi destinati all'arredo dell'abitazione principale. La detrazione non compete per l'acquisto di grandi elettrodomestici.

Attenzione: la detrazione "per l'arredo degli immobili giovani coppie" non è cumulabile con il bonus "arredo immobili ristrutturati" e pertanto non è consentito fruire di entrambe le agevolazioni per l'arredo della medesima unità abitativa.

[...]

Rigo RP59 (Iva per acquisto abitazione classe energetica A o B)

Ai soggetti che hanno acquistato dal 1° gennaio 2016 al 31 dicembre 2017 unità immobiliari a destinazione residenziale, di classe energetica A o B, è riconosciuta una detrazione del 50 per cento dell'IVA pagata. La detrazione è ripartita in dieci quote annuali. Il beneficio spetta anche per l'acquisto della pertinenza purché tale acquisto avvenga contestualmente all'acquisto dell'unità abitativa e l'atto di acquisto dia evidenza del vincolo pertinenziale (cfr. Circolare n. 20/E del 18 maggio 2016).

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 105)

Sezione IV - Spese per interventi finalizzati al risparmio energetico

In questa sezione vanno indicate le spese sostenute dal 2008 al 2023 per interventi finalizzati al risparmio energetico degli edifici esistenti, di qualsiasi categoria catastale, anche rurale.

Non possono essere indicate in questa sezione le spese sostenute nel 2023 che sono state indicate con i codici da 1 a 12 e da 22 a 25 nella Comunicazione per l'esercizio delle opzioni di cessione o sconto e relative alle detrazioni spettanti per gli interventi di ristrutturazione edilizia, recupero o restauro della facciata degli edifici, riduzione del rischio sismico, installazione di impianti solari fotovoltaici, presente sul sito internet dell'Agenzia. Dal 17 febbraio 2023 non è più possibile fruire dello sconto in fattura o della cessione del credito derivante dal Superbonus e dagli altri bonus edilizi, fatte salve le specifiche deroghe (V. la voce d’appendice “Superbonus – Deroghe al divieto di cessione o sconto”)

[...]

Per le spese sostenute dal 2014 al 2023 la detrazione va ripartita in dieci rate annuali di pari importo (entro il limite massimo previsto per ciascuna tipologia di intervento effettuato). Le spese sostenute nel 2008 possono essere ancora detratte se dal 2014 al 2017 si è acquistato, ricevuto in donazione o ereditato un immobile, oggetto di lavori nel corso del 2008, e se si è provveduto a rideterminare il numero delle rate (dieci) scelte da chi aveva sostenuto la spesa.

Per le spese Superbonus sostenute fino al 2021 la detrazione è ripartita in 5 rate annuali. Dal 2022 la detrazione è ripartita in 4 rate annuali. Per le spese sostenute nel 2022 è possibile optare per la rateizzazione in dieci rate annuali purché le spese non siano state indicate nella dichiarazione dei redditi 2023.

La prova dell'esistenza dell'edificio è fornita dall'iscrizione dello stesso in catasto oppure dalla richiesta di accatastamento, nonché dal pagamento dell'ICI o dell'IMU, se dovuta. Sono esclusi gli interventi effettuati durante la fase di costruzione dell'immobile.

[...]

Super bonus

È riconosciuta una detrazione nella misura del 110 per cento delle spese sostenute dal 1° luglio 2020 per i seguenti interventi di efficienza energetica:

- di isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l'involucro degli edifici, compresi quelli unifamiliari, con un'incidenza superiore al 25 per cento della superficie disperdente lorda dell'edificio medesimo o dell’unità immobiliare funzionalmente indipendente e che disponga di uno o più accessi autonomi dall'esterno, sita all'interno di edifici plurifamiliari.

[...] - di sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria sulle parti comuni degli edifici, o con impianti per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria sugli edifici unifamiliari o sulle unità immobiliari funzionalmente indipendenti e che dispongano di uno o più accessi autonomi dall’esterno site all’interno di edifici plurifamiliari.

[...]

La detrazione del 110 per cento è riconosciuta anche a fronte delle spese sostenute per gli altri interventi di efficientamento energetico (indicati con i codici tra 2 e 7 e tra 12 e 14 e 16 della presente sezione), nei limiti di detrazione o di spesa previsti per ciascun intervento, se eseguiti congiuntamente agli interventi di isolamento termico delle superfici opache verticali, orizzontali e inclinate e di sostituzione degli impianti di climatizzazione invernale esistenti che danno diritto all’applicazione della detrazione nella misura del 110 per cento (interventi indicati con i codici 30, 31, 32 e 33 nella presente sezione).

Con riferimento alla condizione richiesta che, ai fini dell'applicazione dell'aliquota più elevata, gli altri interventi di riqualificazione energetica ("trainati") siano effettuati congiuntamente agli interventi "trainanti" ammessi al Super bonus, tale condizione si considera soddisfatta se le date delle spese sostenute per gli interventi trainati, sono ricomprese nell'intervallo di tempo individuato dalla data di inizio e dalla data di fine dei lavori per la realizzazione degli interventi "trainanti". Ciò implica che, ai fini dell'applicazione del Superbonus, le spese sostenute per gli interventi "trainanti" devono essere effettuate nell'arco temporale di vigenza dell'agevolazione, mentre le spese per gli interventi "trainati" devono essere sostenute nel periodo di vigenza dell'agevolazione e nell'intervallo di tempo tra la data di inizio e la data di fine dei lavori per la realizzazione degli interventi "trainanti".

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 109)

Sezione V - Detrazioni per inquilini con contratto di locazione

Indicare i dati per fruire delle detrazioni spettanti agli inquilini per canoni di locazione relativi ad immobili adibiti ad abitazione principale. Dette detrazioni vengono riconosciute entro determinati limiti di reddito complessivo. Al reddito complessivo va aggiunto anche il reddito dei fabbricati concessi in locazione assoggettato a cedolare secca ed il reddito prodotto in regime forfettario soggetto ad imposta sostitutiva di cui all’articolo 1 comma 54 e seguenti della legge n. 190/2014. Il reddito di riferimento per il calcolo delle detrazioni è quello indicato nella colonna 1 del rigo RN1. Se è stato compilato il rigo RS37 relativo all’agevolazione ACE, al reddito di riferimento va aggiunto l’importo indicato nella colonna 14 del rigo RS37 al netto dell’eventuale importo della colonna 22 del medesimo rigo RS37.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 118)

Sezione VI - Altre detrazioni

Rigo RP80 - Detrazioni per investimenti in start up o PMI innovative ammissibili

Il decreto-legge 18 ottobre 2012, n. 179, convertito, con modificazioni, dalla legge 17 dicembre 2012, n. 221, ha introdotto alcuni incentivi fiscali per l'investimento in start-up innovative. Le modalità di attuazione di questa agevolazione sono individuate con decreto del Ministro dell'economia e delle finanze, di concerto con il Ministro dello sviluppo economico del 25 febbraio 2016 e, per gli investimenti effettuati nei periodi successivi a quello in corso al 31 dicembre 2016, con decreto del Ministro dell'economia e delle finanze, di concerto con il Ministro dello sviluppo economico, del 7 maggio 2019.

[...]

Rigo RP82 Detrazione per le spese di mantenimento dei cani guida

Barrare la casella per fruire della detrazione forfetaria di euro 1.000. La detrazione spetta esclusivamente al soggetto non vedente (e non anche alle persone delle quali risulti fiscalmente a carico) a prescindere dalla documentazione della spesa effettivamente sostenuta. Dall'anno d'imposta 2020 la fruizione di questa detrazione varia in base all'importo del reddito complessivo. In particolare essa spetta per intero ai titolari di reddito complessivo fino a 120.000 euro. In caso di superamento del predetto limite, il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro. Per la verifica del limite reddituale si tiene conto anche dei redditi assoggettati a cedolare secca e del reddito d'impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d'impresa, arti o professioni. La detrazione deve essere indicata nel rigo RN17 colonna 2.

Rigo RP83 Altre detrazioni

Nella colonna 1 indicare il codice e nella colonna 2 il relativo importo.

Codice "1" Detrazione per le borse di studio assegnate dalle Regioni o dalle Province autonome di Trento e Bolzano.

Possono fruire di questo beneficio, previsto a sostegno delle famiglie per le spese di istruzione, i soggetti che al momento della richiesta hanno inteso avvalersi della detrazione fiscale, secondo quanto previsto dal D.P.C.M. n. 106 del 14 febbraio 2001, pubblicato in G.U. n. 84 del 10 aprile 2001. Riportare l’importo della detrazione, indicato in colonna 2, nel rigo RN17 colonna 2;

Codice "2" ” Detrazione per le donazioni all’ente ospedaliero “Ospedali Galliera di Genova".

La detrazione spetta per le donazioni effettuate all'ente ospedaliero “Ospedali Galliera di Genova” finalizzate all'attività del Registro nazionale dei donatori di midollo osseo.

Si precisa che per le donazioni effettuate all'ente ospedaliero “Ospedali Galliera di Genova” la detrazione compete nei limiti del 30 per cento dell'imposta lorda. Pertanto, nella colonna 2 deve essere indicato l'intero ammontare della donazione effettuata, mentre nel rigo RN17 colonna 2; deve essere indicato l'ammontare della donazione entro i limiti del 30 per cento dell'imposta lorda dovuta.

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 119)

Sezione VII - Ulteriori dati

L’art. 25-octies, comma 4, del D.L. 23 ottobre 2018, n. 119, introdotto in sede di conversione dalla legge 17 dicembre 2018, n. 136, ha modificato l’art. 188-bis TUIR, innovando le agevolazioni già previste per Campione d’Italia.

Tutti i redditi, diversi da quelli d'impresa, prodotti in euro dalle persone fisiche iscritte nei registri anagrafici del comune di Campione d’Italia concorrono a formare il reddito complessivo al netto di una riduzione pari al 30 per cento, con un abbattimento minimo di euro 26.000.

Si considerano iscritte nei registri anagrafici del comune di Campione d'Italia anche le persone fisiche aventi domicilio fiscale nel medesimo comune le quali, già residenti nel comune di Campione d'Italia, sono iscritte nell'anagrafe degli italiani residenti all'estero (AIRE) dello stesso comune e residenti nel Canton Ticino della Confederazione elvetica.

[...]

Rigo RP90 - Redditi prodotti in euro a Campione d’Italia

Al fine di godere dell’agevolazione prevista dall’art. 188-bis, comma 5, del TUIR, il contribuente compila la dichiarazione nel modo usuale e successivamente indica nel rigo RP90 della presente sezione l’ammontare dei soli redditi prodotti in euro, già indicati nei rispettivi quadri RA, RB, RH, RL, RM, RT, RE, RF, RG e RD, per cui intende usufruire dell’agevolazione.

[...]

- Fonte: Istruzioni per la compilazione Redditi 2024 [Fascicolo 1]

Per ulteriori informazioni sulla compilazione relativa al presente quadro è possibile consultare le istruzioni per la compilazione di Redditi 2024 [Fascicolo 1] - pdf (da pagina 121)

La tua dichiarazione precompilata

La tua dichiarazione precompilata